Как рассчитать стоимость компании, которая еще не приносит прибыль

Партнер венчурного фонда Humble Гарри Алфорд опубликовал в блоге Hackernoon серию статей о методах, которые используют бизнес-ангелы для оценки еще не приносящих прибыли стартапов. Редакция публикует перевод материала.

Гарри Алфорд

Оценка стартапов без прибыли всегда приводит к интересной дискуссии, потому что кардинально отличается от оценки зрелых компаний. Количественный анализ и финансовый прогноз не всегда способны предсказать успех молодой компании, поэтому некоторые бизнес-ангелы дают предпринимателям больше, чем на самом деле стоит их компания.

Кроме того, не существует единственного способа оценки стоимости компании до получения внешних инвестиций. Поэтому бизнес-ангелам нужно научиться комбинировать разные методологии, которыми пользуются другие предприниматели и инвесторы.

Использование оценочных листов

Одним из наиболее общераспространенных методов является использование оценочных листов. Его предложил известный бизнес-ангел из фонда Frontier Angel Fund Билл Пейн. В этом случае стартап, который привлекает ангельские инвестиции, сравнивается с уже получившими финансы стартапами в зависимости от региона, рынка и инвестиционной стадии.

Первым делом необходимо определить среднюю стоимость стартапа, который еще не приносит прибыль. Эту информацию собирают и обновляют различные группы бизнес-ангелов, для которых она служит неплохим ориентиром.

Например, в руководстве по использованию оценочных листов Билл Пейн проанализировал данные 13 таких групп за 2010 год, и в зависимости от региона, средняя стоимость стартапа без прибыли в США варьировалась от миллиона долларов до двух миллионов долларов.

В разных регионах разный уровень конкуренции, что иногда приводит к увеличению оценок. Поэтому реальные данные могут оказаться выше представленных. Чаще всего в наборе данных Пейна встречается значение в $1,5 миллиона, которое он использует в качестве общего среднего значения стоимости стартапа без прибыли.

Также я рекомендую сайт AngelList. Это хороший ресурс для изучения данных об оценках стартапов, полученных в результате тысяч сделок. Вы можете отслеживать оценки в зависимости от местоположения, рынка, квартала и прежнего опыта основателя.

Затем вы сравниваете стартап с другими проектами из этого региона, используя такие факторы, как:

- компетентность предпринимателя и команды (0-30%);

- рыночные возможности (0-25%);

- продукт или технология (0-15%);

- конкурентное окружение (0-10%);

- необходимость привлечения дополнительных инвестиций (0-5%); прочее (0-5%).

Ранжирование этих факторов очень субъективно, однако главный акцент, помимо масштабируемости, делается на команде. «При создании бизнеса успех зависит от качества команды. Отличная команда может улучшить слабый продукт, но не наоборот», - рассуждает Пейн.

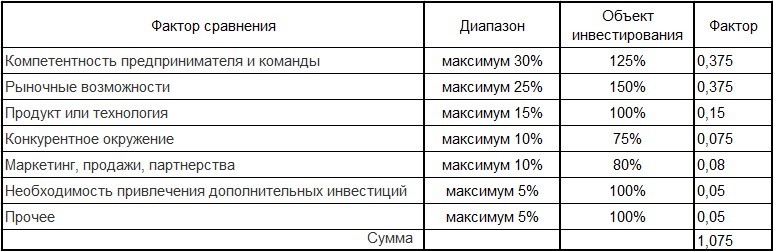

Затем необходимо рассчитать значение каждого фактора. Ниже представлена таблица, которой пользуется Пейн:

В этом примере Пейн предполагает, что у компании, в которую он собирается инвестировать - сильная команда (125%), хорошие рыночные возможности (150%), однако компания играет на конкурентном рынке (75%).

Умножая суммарный фактор (1,0750) на среднее значение оценки стартапа до получения прибыли ($1,5 миллиона) мы приходим к выводу, что оценка компании, в которую собрался инвестировать Пейн, составляет $1,6 миллиона.

Это очень субъективный метод, однако учитывая риски, которые берут на себя бизнес-ангелы, он подходит для вложения денег на ранней стадии. Он нравится мне в том числе и потому, что отражает значимость команды. Для предпринимателей знание этого метода позволит лучше вести переговоры с инвесторами об оценке компании.

Метод венчурного капитала

«Самой лучшей практикой для бизнес-ангелов, инвестирующих в стартапы, которые еще не приносят прибыль, представляется использование нескольких методов оценки их рыночной стоимости», - писал Билл Пейн.

Метод венчурного капитала стал популярен благодаря профессору Гарвардской школы бизнеса Биллу Салману. Он позволяет вычислить стоимость компании до получения внешних инвестиций c помощью оценки компании после привлечения инвестиций.

Чтобы воспользоваться методом, нужно решить следующее уравнение:

- Оценка компании после получения инвестиций = терминальная стоимость бизнеса? предполагаемый ROI.

- Оценка компании до получения инвестиций = оценка компании после получения инвестиций - инвестиции.

Терминальная стоимость - это предполагаемая стоимость актива к определенной дате. Наиболее распространенным периодом является диапазон от четырех до семи лет. Для оценки стоимости компании до получения инвестиций можно воспользоваться двумя разными подходами.

Подход №1

Сперва необходимо узнать, какова средняя цена продажи компании в своей отрасли, а затем умножить это значение на два. Например, ваша компания привлекает $500 тысяч и вы планируете продать ее через пять лет за $20 миллионов.

Терминальная стоимость = $20 миллионов * 2 = $40 миллионов.

По статистике, 50% вложений бизнес-ангелов оказываются неудачными, поэтому инвесторы рассчитывают на окупаемость от каждого вложения в 10-30-кратном размере. Предположим, что окупаемость стартапа, который еще не приносит прибыли, превысит первоначальные вложения в 20 раз.

- Оценка компании после получения инвестиций = $40 миллионов? 20 = $2 миллиона.

- Оценка компании до получения инвестиций = $2 миллиона - $500 тысяч = $1,5 миллиона.

Подход №2

Коэффициент «кратное прибыли» может также использоваться в качестве мультипликатора при оценке стоимости стартапа, который еще не приносит прибыль. Если ваша плановая прибыль после уплаты всех налогов к моменту продажи компании в течение пяти лет составляет 15%, то вы получите $3 миллиона ($20 миллионов * 15%).

Затем это значение необходимо умножить на коэффициент «кратное прибыли», который рассчитывается исходя из открытых данных других компаний отрасли. Предположим, что коэффициент равен 15, а ROI останется прежним - 20.

- Терминальная стоимость = $3 миллиона * 15 = $45 миллионов

- Оценка компании после получения инвестиций = $45 миллионов? 20 = $2,25 миллионов.

- Оценка компании до получения инвестиций = $2,25 миллионов - $500 тысяч = $1,75 миллиона.

Обычно инвесторы используют оба подхода, а затем вычисляют среднее значение. Таким образом, примерная стоимость вашей компании до получения инвестиций составит $1,625 миллиона.

Это очень простое изображение метода венчурного капитала, поскольку я не учитывал многочисленные инвестиционные раунды и ожидаемое размытие долей. Если из-за будущих инвестиционных раундов доли окажутся меньше на 50%, то текущая оценка также упадет в два раза и составит $812 500.

Метод венчурного капитала опирается на количественные данные в большей степени, чем метод оценочных листов. Однако данные будут различаться в зависимости от области и сферы компании, поэтому я рекомендую поэкспериментировать с таблицами сервиса VCMethod.com, чтобы вы могли подобрать оптимальные значения для себя и инвесторов.