Налоговые льготы: кто и сколько недоплачивает государству

В Украине продолжает ухудшаться статистика сбора налоговых поступлений. Хотя в мае Минфин отчитался о росте поступлений в бюджет, на самом деле это результат уменьшения планов, а не увеличения поступлений.

Кроме кризиса в экономике, есть еще одна причина для уменьшения бюджетных поступлений: налоговые льготы. Для бизнеса это один из самых любимых видов господдержки. Предоставление льгот означает, что часть бизнеса начинает платить меньше. Остальное должны доплачивать другие бизнесы или же государство получает меньше средств на свои расходы.

Результат - неравенство между налогоплательщиками и уменьшение объема средств, которые может собрать Минфин. Так, только в 2019 году путем предоставления льгот государственный бюджет недополучил эквивалент 1,3 млрд. долл. поступлений. В течение 2015-2019 годов общие потери госбюджета составляют 6,4 млрд. долл.

Итак, поддерживая отдельные бизнесы, правительство теряет объем средств, соизмеримый с займами международных финансовых организаций, которые еще нужно возвращать.

История вопроса

В течение почти всего периода независимой Украины налоговые льготы считались одной из неотъемлемых частей государственной финансовой поддержки бизнеса. По данным налоговой службы, в 2010 году из-за предоставления льгот госбюджет недополучил 37 млрд грн или 15,4% доходов, в 2011 году - 59,2 млрд. грн или 18,8% доходов.

За годы президентства Януковича (2010-2013 годы) госбюджет недосчитался 180,5 млрд. грн доходов. Эти деньги попали в карманы отдельных налогоплательщиков.

С точки зрения публичных финансов налоговые льготы - это недополученные доходы бюджета. Доходы, которыми государство могло бы финансировать дополнительные медицинские, образовательные, социальные услуги гражданам или развитие инфраструктуры.

Налоговые льготы выгодны прежде всего крупному бизнесу. Чем больше предприятие, которое может рассчитывать на льготу, тем больше оно может оставить себе. Именно поэтому после Майдана и смены режима правительство взяло курс на сворачивание многочисленных налоговых льгот. В 2015 году власть ликвидировала последнюю крупную отраслевую льготу - специальный налоговый режим для аграрного сектора. Это позволило значительно расширить налоговую базу и снизить ЕСВ с 43% до 22%.

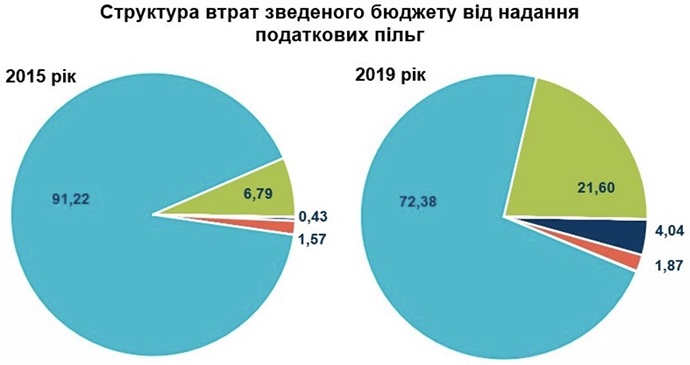

По результатам 2015 общий объем потерь государственного бюджета от льгот составил 51,6 млрд. грн или 9,7% доходов бюджета. В 2017 году этот объем уменьшился более чем вдвое - до 19,9 млрд. грн или 2,5% доходов.

Тренд изменился: налоговые льготы растут

Правительство и парламент продержались недолго. Последние два года количество предоставленных льгот и объем потерь от них государственного и местных бюджетов начали расти.

По данным ГНС, потери госбюджета от предоставления налоговых льгот увеличились с 19,9 мдрд. в 2017 году до 33,5 млрд. или 3,4% доходов бюджета в 2019 году, местных бюджетов - с 6,2 млрд. грн до 9,2 млрд грн. О каких льготах идет речь?

Наибольший объем средств, который остается у бизнеса путем предоставления налоговых льгот, приходится на НДС. В 2019 году только эти льготы обошлись бюджету в 30,9 млрд. грн или 1,98% всех потерь доходов от предоставления льгот. Поскольку 100% НДС уплачиваются в госбюджет, соответственно, эти потери приходятся именно на него.

Вторая по "весу" льгота - налог на имущество, уплачиваемый в местные бюджеты. Из года в год объем потерь в данном сегменте стремительно растет: за пять лет объем этой льготы вырос втрое - с 3,8 млрд. грн до 9,2 млрд. грн.

На третьем месте - льгота по налогу на прибыль, здесь объем недопоступлений в госбюджет в 2019 году составил 1,7 млрд. грн. За пять лет объем средств, который остается у налогоплательщиков вследствие действия этой льготы, вырос в 3,5 раза.

Ключевой драйвер роста - введение в 2017 году льгот для авиационной промышленности и льгот по финансовой деятельности.

Кто получает льготы

Самое главное в вопросе предоставления налоговых льгот - кто и по какому принципу их получает, ведь речь идет о скрытом субсидирование государством отдельных бизнесов. Однако ни правительство, ни парламент не имеют четкой политики предоставления налоговых льгот.

В проект стратегии Минфина до 2023 года тематика налоговых льгот подана лишь вскользь. Так, в разделе "Налоговые стимулы для развития экономики" говорится о намерении ввести еще одну льготу - освобождение от налогообложения части прибыли предприятий, которая тратится на инвестирование.

В 2021 году планируется еще и льгота для стимулирования обновления основных фондов - отсрочка уплаты НДС на ввоз производственного оборудования, которое не производится в Украине. Нет никаких расчетов, почему следует ввести такие виды льгот, и какие проблемы Минфин планирует решить в сфере инвестирования.

В Украине также отсутствует система мониторинга влияния льгот, что не дает возможности оценить эффект от внедрения таких мероприятий. Это имеет несколько важных последствий для публичных финансов и экономики в целом.

Первое. Предоставление льгот является хаотичным и несистемным.

Второе. При отсутствии определенных рамок реципиентов льгот, они становятся инструментом политического торга, "валютой" в переговорах между правительством и парламентом касательно депутатской поддержки важных для правительства законопроектов.

По данным ГНС, за последние пять лет решения о предоставлении 75% льгот были приняты в конце года - в ноябре-декабре, хотя это противоречит нормам Налогового кодекса. Согласно им, изменения в налоговое законодательство парламент должен принимать не позднее шести месяцев до вступления в силу, то есть до 1 июля.

Третье. Наибольший объем льгот получают не те отрасли, которые требуют импульса "на старте", а хорошо развитые, имеющие мощное лобби в парламенте.

Так, в 2015-2019 годах 52% средств, которые получил бизнес благодаря налоговым льготам, приходится на три отрасли: сельское, лесное и рыбное хозяйство, перерабатывающую промышленность, торговлю и ремонт автотранспортных средств. За пять лет благодаря налоговым льготам они не уплатили в бюджет 98,3 млрд. грн. Эти же отрасли являются крупнейшими и в формировании ВВП: в 2015 году они "весили" 44,4% в экономике, в 2019 году - 38,4%. После короткого переходного периода в 2016 году объем налоговых льгот для агросектора снизился до 0,2 млрд. грн. Несмотря на отказ от льгот, объем валового производства в отрасли в 2015-2019 годах вырос на 50%.

Две другие отрасли остаются среди крупнейших бенефициаров налоговых льгот. Объем льгот перерабатывающей промышленности повысился почти в 1,5 раза до 5,3 млрд. грн, торговли и ремонта автотранспорта - втрое до 7,7 млрд. грн. Таким образом, наибольший объем льгот получают не слабые, а самые мощные отрасли экономики.

Четвертое. Значительное количество льгот парламент вводит бессрочно. Льгота увеличивает конкурентоспособность отрасли благодаря демпингу. Если льготы вводятся временно, на четкий и ограниченный период, отрасль может использовать это время для усиления собственной конкурентоспособности.

Если же отрасль получает льготы на длительный период, они, наоборот, демотивируют предприятия вкладывать деньги в развитие. То есть речь идет не о поддержке и стимулировании развития, а о простом субсидирование за счет бюджета.

Льготы создают эффект "теплой ванны", что уменьшает мотивацию к обновлению. Даже если срок предоставления льготы определен законом, это ничего не значит. При наличии лобби в парламенте отмены таких льгот может регулярно откладываться. Классический пример - льгота по НДС на ввоз в Украину угля. Эта льгота была введена до 1 июля 2017 года, но сначала была продлена до 1 января 2019, а затем - до 1 января 2022 года. За четыре года этой льготы государственный бюджет страны не досчитался 10,5 млрд. грн НДС.

Что с этим делать

Хотя за последние годы в структуре налоговых льгот произошли позитивные изменения, они были ограниченными. Ключевыми бенефициарами налоговых льгот остаются крупнейшие отрасли экономики, а объем потерь бюджета бессистемно растет.

Между тем правительство и парламент не имеют четкой политики в отношении налоговых льгот. Власти также не анализирует влияние налоговых льгот на экономику: повышают ли они конкурентоспособность отраслей, позволяют ли достичь других целей, которые озвучивают политики при внедрении очередных налоговых льгот для бизнеса.

Такой подход нелогичен с точки зрения управления публичными финансами, особенно в период кризиса, когда финансовый ресурс государства ограничен. Любые инициативы по поддержке бизнеса должны быть тщательно просчитаны, а ожидаемый эффект от этих инициатив должен превышать ожидаемые расходы или потери поступлений.

С учетом этого рекомендуются такие мероприятия.

Определить четкую политику в отношении того, с какой целью государство может предоставлять налоговые льготы, и предложить такие рекомендации местным органам власти.

Определить четкие принципы и критерии отбора: каким отраслям, на каких условиях и на какое время могут предоставляться налоговые льготы.

* Предоставлять отраслям не налоговые льготы, а прямые субсидии из госбюджета.

Такая поддержка гораздо прозрачнее, чем льготы, и позволяет оказывать помощь прежде всего малому и среднему бизнесу. Кроме того, предоставление субсидий не влияет на взаимодействие экономических субъектов. Например, в случае предоставления льгот по НДС это становится проблемой для контрагентов предприятий-льготников.

* Требовать от народных депутатов, которые инициируют предоставление налоговых льгот, детальные расчеты о целесообразности таких мер, ожидаемый перечень получателей и ожидаемый объема потерь бюджетов от льгот.

* Обнародовать всю статистику о том, какие компании и в каком объеме являются бенефициарами предоставления им налоговых льгот.

Регулярно исследовать влияние предоставления налоговых льгот на развитие отраслей и обнародовать результаты таких исследований.

Налоговые льготы могут предоставляться правительством и парламентом только после определения этих принципов и наработки аналитической базы. В противном случае льготы останутся лоббистским ресурсом, а не инструментом стимулирования экономики.