Как push-уведомления сокращают расходы банков - опыт TIM Connect

Компания TIM Connect разработала единую платформу для нотификации клиентов банков, которая позволит снизить расходы на информирование до 20 раз. Благодаря дополнительным опциям ее также можно использовать как инструмент маркетинга и увеличить вовлеченность клиентов до 40%. К технологии уже подключились 40 российских банков.

Основатель TIM Connect Владислав Королев рассказал vc.ru об особенностях платформы и о том, как его компания планирует менять банковскую отрасль при помощи новых технологий.

Мобильный переворот

В 2013 году мобильные провайдеры устроили на рынке настоящий переворот: стоимость SMS-сообщений за месяц выросла в 10?15 раз. Пропорционально этому увеличился и бюджет компаний на информирование клиентов с помощью SMS-рассылок. Особенно сильно это затронуло банковскую отрасль, ведь 1 января 2014 года вступил в силу закон, обязывающий банки информировать пользователей о любых операциях по их счетам.

Поначалу банки пытались экономить: перевели свои сообщения на латиницу, уменьшили количество символов. Это привело к тому, что понять смысл сообщения стало крайне сложно. Появилась потребность в альтернативных каналах коммуникации с клиентами. Как раз тогда мы собрали команду для написания сервиса, который, как нам казалось, сможет решить проблему банков.

В 2014 году доля людей, выходящих в интернет с мобильного устройства, достигла уже 42%, а мессенджеры активно вытесняли SMS-сообщения. Мы решили, что необходимо создать мобильное приложение, которое сможет получать банковские уведомления через интернет.

Это приложение должно было решить три основные проблемы банков:

- Информирование клиентов при помощи SMS стоит дорого.

- Только 5% банков в принципе имеют мобильные приложения.

- У большинства банковских приложений есть проблемы с юзабилити, из-за чего вовлеченность клиентов в работу с приложением невысока.

У нас возник еще один вопрос: зачем приложение потребителю? Ясно, что одних уведомлений ему будет недостаточно. Вот какие возможности должны быть в этом приложении, чтобы клиент захотел его скачать:

- в любой момент посмотреть остаток на счете, оценить структуру и динамику расходов;

- перекинуть деньги с карты на карту;

- оплатить счет телефона;

- оперативно получить уведомление о том, что операция проведена корректно;

- бесплатно связаться с банком, если что-то пошло не так (в том числе находясь за границей).

И все это - с удобным интерфейсом, от которого не веет дизайном начала 2000-х годов.

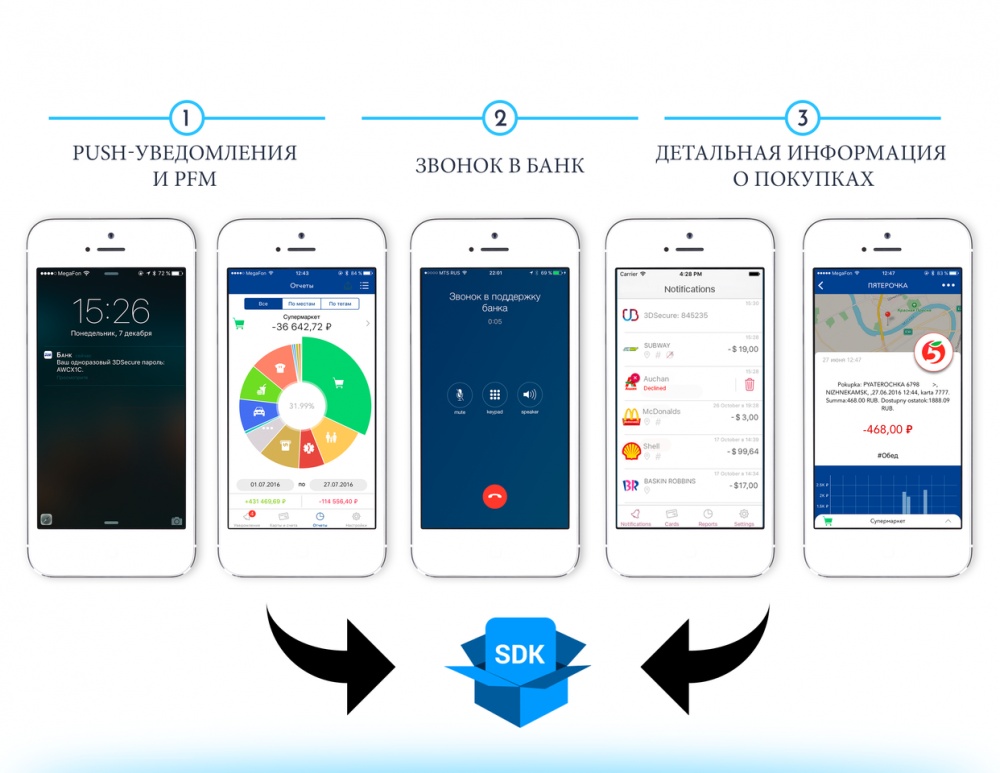

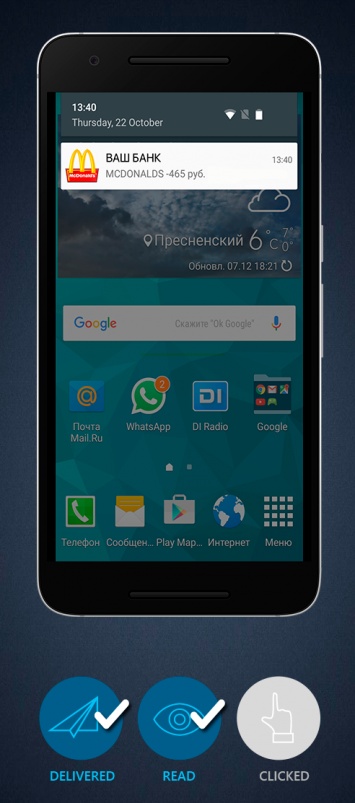

Мы создали платформу с единым API для обработки всех видов нотификаций клиентов (push-уведомления, SMS, VOIP-звонки). Она позволяет на лету трансформировать трафик SMS-сообщений в push-уведомления, если у клиента установлено мобильное приложение его банка. Если такое уведомление невозможно доставить, то клиенту отправляется традиционное SMS-сообщение.

Также мы даем банку возможность внедрить в мобильное приложение двустороннюю VOIP-связь. Мы предоставляем виртуальную АТС, при помощи которой банк может увидеть реальный номер звонящего и идентифицировать клиента. Сам банк тоже может звонить прямо в мобильное приложение. Выгода для клиента в том, что можно бесплатно звонить в поддержку банка, даже если вы за границей, а для банка издержки по сравнению со звонками на номер 8?800 сокращаются до восьми раз.

Еще мы сделали на платформе PFM-модуль, который анализирует траты пользователя по текстам транзакционных сообщений. Помимо этого, создали конструктор, из которого банк может собрать собственное приложение за считанные часы. Все наши опции (push-уведомления, PFM) можно подключить и к существующему мобильному приложению банка. Мы хотели избавить банки от необходимости проводить сложную разработку и интеграцию, сделав все за них.

Первые проблемы

В первый год мы поняли, что не все готовы к переходу на новый канал уведомлений. Банки крайне консервативны, и даже те, что готовы к быстрому развитию, хотят сначала посмотреть, как сервис будет работать у конкурентов, чтобы им достались первые трудности и ошибки. Возник вопрос, кто рискнет стать первым.

Мы выбрали для запуска банки, которые находятся за пределами топ-100, и сейчас мы очень благодарны первым пользователям - за комментарии, здравую критику и, конечно же, терпение.

Основные возражения, с которыми мы сталкивались:

- «Наши клиенты привыкли к SMS».

- «80% наших клиентов из регионов, там плохой интернет».

- «У нас только "зарплатники", у них нет смартфонов»

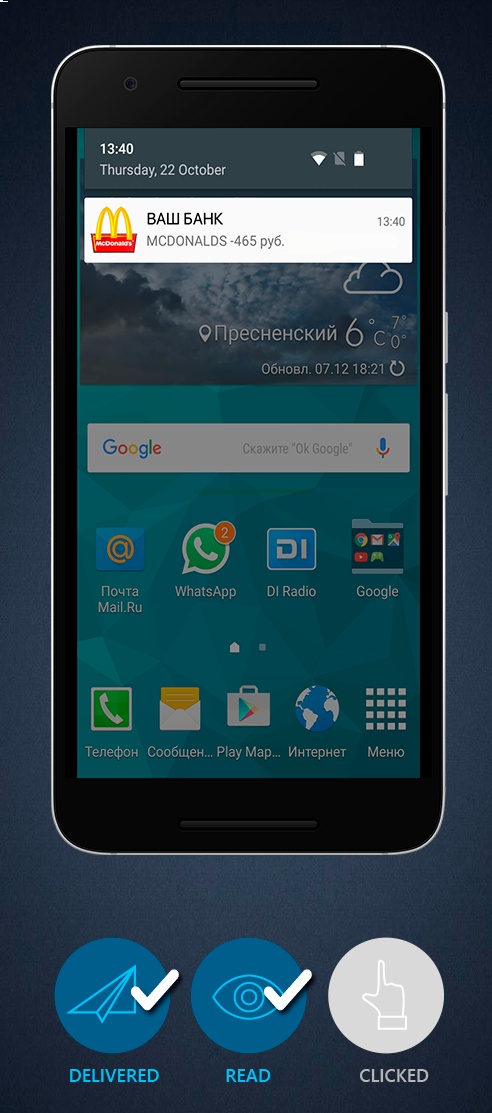

Также банки беспокоились о том, как им узнать, доставлено уведомление пользователю или нет. Мы первыми на рынке разработали систему, которая позволяет получить статус доставки уведомления. Если по каким-то причинам оно не было доставлено пользователю, мы отправим ему традиционное SMS-сообщение.

Как только первый проект с «Межтопэнергобанком» взлетел и показал высокую эффективность (расходы на информирование уменьшились на 30%), неуверенность наших партнеров начала исчезать. Сегодня мы работаем с десятками банков. Мы разделили наших клиентов на две группы и для каждой из них придумали свое решение.

Банки без собственного мобильного приложения

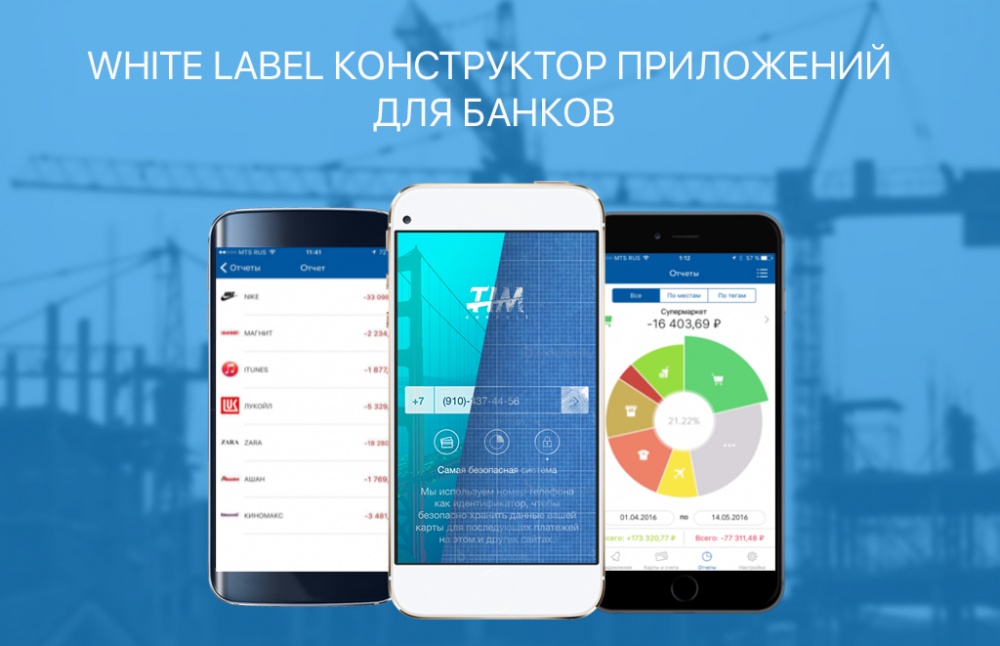

Чаще всего это банки за пределами топ-50. Разработка мобильного банка стоит в среднем 5?6 миллионов рублей и занимает около года - не каждый банк может вложить столько ресурсов в мобильные технологии.

Мы предложили выход - конструктор мобильных приложений для банков. В конструкторе есть все основные функции: push-уведомления, баланс счета, анализ расходов, звонок в колл-центр банка. Постепенно будем добавлять новые - например, P2P-переводы, оплату услуг.

Итог: мы даем клиентам банка новое мобильное приложение, которое внедряется за несколько дней и стоит банку копейки. Клиенты счастливы, что у их банка появился новый сервис, устанавливают его и получают push-уведомления, которые быстрее SMS и доступны даже за границей (нужен только Wi-Fi). Банк экономит, ведь push-уведомления дешевле SMS в разы, а то и в десятки раз - в идеале можно сократить расходы на информирование клиентов до 20 раз.

Банки с собственным мобильным приложением

Те банки, которые уже вложили в свое приложение миллионы, наверняка захотят развивать его и дальше, добавляя новые полезные функции. Для таких клиентов мы сделали библиотеку функций, которые легко интегрируются в их собственные приложения. В первую очередь это, конечно, push-уведомления, а также PFM-модуль, который есть далеко не во всех мобильных банках.

Через неделю банк может обновлять приложение в магазине и начинать экономить на информировании клиентов. Обычно 6?7% пользователей мобильного банка (самые активные клиенты) забирают на себя до 20?25% SMS-трафика. Благодаря нашему сервису этот трафик преобразуется в push-нотификации, которые обойдутся банку гораздо дешевле.

Все эти нововведения, которые начались с простого push-уведомления, помогают банкам не только сэкономить на коммуникации с клиентами, но и завоевать лояльность аудитории. Клиенты активнее вовлекаются в общение с банком. По нашим наблюдениям, активность в мобильном приложении возрастает на 40%, так что push-нотификации и соответствующую инфраструктуру можно считать одним из элементов маркетинга.

Мы уже подключили к нашему сервису порядка 40 банков и постоянно получаем новые запросы. Надеемся постепенно перевести бо? льшую часть банков на нашу платформу и push-уведомления, а также разрабатываем сервис для небанковской сферы.