Крупнейшие банки за год потратили 99 млрд грн на формирование резервов

Наибольшие суммы на формирование "подушек безопасности" под обесценение активов за прошлый год израсходовали два госбанка, а также "дочка" российского банка.

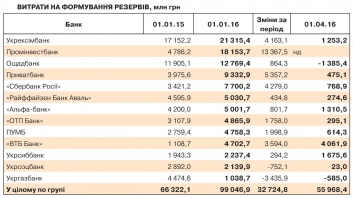

Топ-13 крупнейших банков Украины в ушедшем году потратили 99,046 млрд грн на формирование резервов под активные операции, в результате чего их уровень достиг 283 млрд грн, удвоившись по сравнению с показателем на начало 2015 года. Об этом свидетельствуют показатели банков первой группы по национальным стандартам финотчетности, опубликованные ZN.UA.

По итогам первого квартала 2016 года объем сформированных резервов под активные операции составил 276 млрд грн (без учета "Проминвестбанка") и сейчас они покрывают в среднем около трети суммарного кредитного портфеля Топ-банков.

У трех банков из группы крупнейших резервы покрывают более половины объемов выданных ими займов (на 01.04.16) - ВТБ (70,7%), "РайффайзенБанка Аваль" (57,9%) и "ОТП Банка" (51,1%). Более 40% этот показатель составляет у трех госбанков (Укрэксимбанка (45,2%), "Ощадбанка" (43,9%), Укргазбанка (42,3%), а также Укрсоцбанка (40,5%). Самое низкое покрытие сформировал Приватбанк (14%).

По присланным в адрес редакции ZN.UA данным НБУ, по состоянию на 01.03.2016, среднее соотношение сформированных резервов под кредитную задолженность к ее валовому объему для ТОП-20 банков составляло 24,8% (в т. ч. для юрлиц - 23,7%, физлиц - 32,6%).

Наибольшие суммы на формирование "подушек безопасности" под обесценение активов за прошлый год израсходовали 2 госбанка (21,3 млрд - "Эксим", 12,8 млрд - "Ощад"), а также дочка российского "Внешэкономбанка" - "Проминвестбанк" (18,2 млрд).

Как пишет обозреватель ZN.UA Юрий Сколотяный в статье "(Не) зачетные отчеты", достаточность сформированных резервов под покрытие возможных потерь от активных операций; наряду показателеями адекватности регулятивного капитала (Н2 - рассчитывается с учетом сопряженных рисков) и текущей операционной прибыли, в настоящий момент являются более адекватными критериями надежности и текущего положения дел в банке, нежели показатель "чистой прибыли", которые зачастую оказываются объектами манипуляций и "подрисовок" в банковской отчетности.

Весьма показательным представляется хотя бы тот факт, что из более 40 выведенных с рынка в 2015-2016 гг. банков-банкротов половина показывала положительный результат по чистой прибыли как в 2014-м, так и вплоть до момента введения временной администрации, - сообщается в публикации.

Исправить ситуацию с "творчеством" финучреждений в публикуемых ими балансовых показателях призваны внедряемые сейчас по требованию банковского регулятора Международные стандарты финансовой отчетности, информацию в соотвествии с которыми финучреждения обязаны подать до 30 апреля с. г. В частности внедряемый сейчас банками 39-й стандарт МСФО подразумевает переход на полную автоматизацию расчетов необходимых резервов, что знгачительно снижает возможность манипуляций с отечностью.