По чилийской системе. Как в Украине ввести пенсии "второго уровня"

У нас не просто демографическая яма, а системный демографический кризис в части развития трудовых ресурсов и обеспечения социально зависимых групп населения, усиленный войной, аннексией территорий и жесткой конкуренцией со стороны европейского рынка труда.

Но выход есть. Стоит отметить, что демографическая ситуация в Украине весьма далека не только от оптимального уровня. Население стареет, смертность превышает рождаемость, при этом негативная демографическая динамика существенно ухудшается вследствие массовой трудовой миграции населения за рубеж и потери части территорий (Крым, часть Донецкой и Луганской областей). Как показывает практика, значительная часть пенсионеров, особенно в ОРДЛО, получают пенсии на территории Украины, в то же время социальные взносы на этих территориях удерживаются в пользу квазибюджета самопровозглашенных республик, которые в соответствии с постановлением ПАСЕ находятся под "эффективным контролем" РФ.

Не стоит забывать и о так называемой внутренней эмиграции. Развитие современных коммуникаций между работодателями и исполнителями позволяет выполнять услуги и производить некоторые виды товаров, находясь на аутсорсинге. Это касается работников IT-сферы, предпринимателей в секторе хенд-мейд и других групп малого бизнеса. Сейчас, по различным оценкам, количество таких людей составляет от 300 до 500 тысяч человек. Но по прогнозам экспертов, количество данной группы к 2025 году может увеличиться до 2 млн человек. Все они получают оплату за свой труд посредством денежным переводов, но лишь часть из них декларирует эти доходы, и малая толика - платит единый социальный взнос. Даже на минимальном уровне.

Таким образом, у нас не просто демографическая яма, а системный демографический кризис в части развития трудовых ресурсов и обеспечения социально зависимых групп населения, усиленный войной, аннексией территорий и жесткой конкуренцией со стороны европейского рынка труда. В будущем на первые места выйдет и фактор внутренней трудовой эмиграции, упомянутый выше. Решить эту задачу можно лишь с помощью долгосрочной поступательной стратегии. Ведь от ее успеха зависит платежеспособность государства в части покрытия дефицита пенсионного фонда и, в частности, такой показатель, как коэффициент замещения, который показывает соотношение пенсии и заработной платы, которую население получало во время активной трудовой деятельности. Минимальный стандарт, который Украина должна обеспечить, составляет 40%, то есть пенсия должна составлять 40% от получаемой заработной платы. В развитых странах этот показатель превышает 60%. К сожалению в Украине, этот коэффициент немногим меньше минимального уровня.

По состоянию на 2017-й год, коэффициент замещения составил: Австрия (78%), Испания (72%), Венгрия (58%). Швеция (56%), РФ (46%), Польша (32%)Украина (33%).

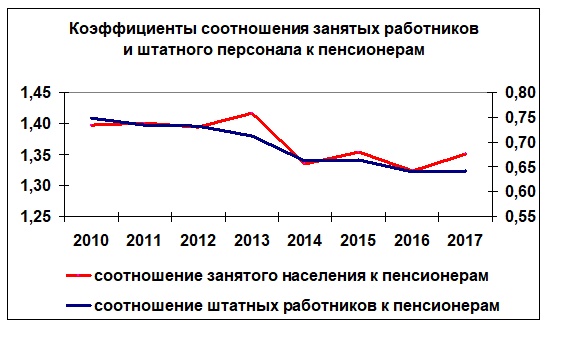

По оценкам экспертов, если не предпринять системных мер по созданию второго уровня пенсионного обеспечения, коэффициент замещения к 2028 году может у нас сократиться до 20%. По сравнению с 2010-м годом, количество занятого населения в Украине сократилось с 19 до 16 млн человек, то есть на три миллиона. В то же время, численность пенсионеров уменьшилась на 2 млн: с 14 до 12 млн человек. Существенное падение произошло в группе штатных работников, которые являются ядром для уплаты ЕСВ: их численность упала с 10 до 8 млн.

Для солидарной пенсионной системы, каковой является и модель, применяемая в Украине, самый главный вопрос - сколько занятых работников приходится на одного пенсионера. С 2010 года данный показатель уменьшился с 1,40 до 1,35, хотя минимальное соотношение должно быть 2 к 1. Это для развивающихся стран, в развитых экономиках соотношение может быть похоже на наше, но там проблема решается за счет того, что все платят налоги, и много. Кроме того, там применяется накопительная модель, а роль государства сводится лишь к контролю за системой в целом и выплате минимального пособия тем, кто не смог ничего накопить на пенсионных счетах. Что касается соотношения штатных работников к пенсионерам, то этот коэффициент ужался с 0,75 до 0,64. И это на фоне того, что многие предприниматели пытаются платить заработную плату в конвертах и держать официально персонал на минимальной зарплате.

Модель отношений украинца и государства в части пенсий напоминает старый анекдот, когда каждый прихожанин принес в общий котел по одной ложке водки, а в результате в нем оказалась вода. Попытка платить меньше и получать больше, обильно сдабриваемая пенсионным популизмом в прошлые годы, привела к тому, что Пенсионный фонд у нас хронически дефицитный и без бюджетных трансфертов давно стал бы банкротом.

Наличие справедливой пенсионной системы является не только необходимым условием, когда работник заинтересован в белой зарплате и постоянных отчислениях, но и фактором, способствующим прекращению трудовой миграции. Ведь в отличие от сезонной, постоянная миграция зависит не только от такого индикатора как уровень оплаты труда, но и от базовых ценностей: безопасность, доступная медицина, уверенность в стабильной старости. Пока же наша социальная модель существенно уступает той же польской.

Если государство не может обеспечить всеобщее пенсионное равенство на уровне полного достатка, в таком случае, в дело вступают четкие рыночные механизмы: больше получает не тот, кто дольше работал, а тот, кто заплатил больше взносов.

Для этого в Украине необходимо создать новый уровень пенсионной системы - накопительный.

На данный момент, в мире выделяют несколько моделей пенсионного обеспечения: централизованная, децентрализованная, смешанная. Первый тип был применен в Казахстане в результате реализации пенсионной реформы. Практически все полномочия по развитию пенсионной модели лежат на государстве, которое управляет всеми финансовыми потоками системы.

Второй тип представлен такими странами как Чили и Венгрия. Чили вообще считается в этом плане модельной страной. В этих странах применяется максимальная децентрализация, государство обеспечивает лишь общий контроль за системой, а пенсионными сбережениями занимаются негосударственные пенсионные фонды.

Комбинированная модель реализована в Польше. Здесь есть государственный пенсионный фонд, который распределяет взносы второго уровня между негосударственными пенсионными фондами. При этом последние отвечают за персонифицированный учет получателей. Одним из подвидов смешанной модели является шведская система, где сбором платежей занимается налоговая служба, а персонифицированным учетом и клирингом - государственное пенсионное агентство, которое передает собранные ресурсы "слепым" компаниям по управлению активами, которые не знают, чью пенсию "зарабатывают".

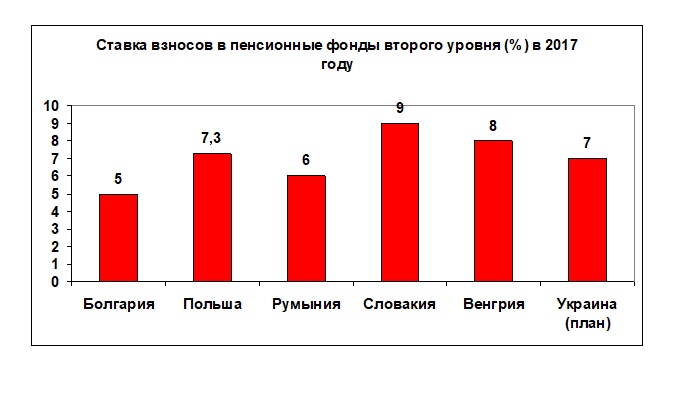

Что касается самих взносов, которые формируют второй уровень пенсионной системы, то в некоторых странах они являются добровольными, но в большей части - обязательными. Иногда есть дифференциация по размеру. Если взять максимальные ставки второго уровня, то, например, в Польше они составляют 7,3%, в Румынии - до 6%. Венгрии - до 8%, Словакии - до 9%, в Болгарии - до 5%. В Украине предлагается начать с 2% и в течение 5-6 лет довести уровень ставок по взносам до 7%, хотя есть и предложения, в который на финише должно оказаться 15%. В таком случае, социальные взносы по первому и второму уровню у нас могут лет через 10-15 достигнуть 37%, то есть вернуться к показателю, с которого ставка ЕСВ была резко сокращена несколько лет назад (до 22%).

Не трудно заметить, что все модели второго уровня пенсионного обеспечения формируются исходя из особенностей той или иной национальной экономики.

Например, в Чили есть обязательное пенсионное страхование второго уровня, но сохранность средств населения обеспечивается поистине драконовскими законами. Компании, которые управляют негосударственными пенсионными фондами, несут полную ответственность за результаты своей деятельности. Более того, полная ответственность лежит и на их учредителях и топ-менеджерах, включая даже семейное имущество. В случае пропажи пенсионных накоплений, отдавать придется и правнукам провинившихся. Как показывает опыт Южной Америки, только такие методы могут остановить коррупцию, хотя и не всегда. На постсоветском пространстве, традиционно велика роль государства, которое берет на себя полномочия по управлению финансовыми потоками. Для населения это чревато, например тем, что государство всегда может заморозить накопительную часть, как это делает РФ уже четвертый год подряд. Для чиновников пенсии второго уровня - это необязательная жировая прослойка, которую можно всегда "стопить". Главное - обеспечить выплаты и уравниловку по солидарной системе.

В Европе популярен смешанный вариант, когда государство берет на себя контролирующие функции, сбор платежей, расчеты и клиринг, аккредитацию негосударственных пенсионных фондов и компаний по управлению активами, а также иногда персонифицированный учет получателей. В таком случае, с одной стороны, обеспечивается максимальный контроль и снижаются затраты коммерческих участников на персонификацию (существует центральная база данных по всей стране), а с другой, рыночные участники обеспечивают максимальную сохранность и доходность пенсионных активов. Но все это происходит в условиях отлаженного пруденциального надзора, эффективных правоохранительных органов, минимизации коррупции и, главное, при наличии доступных и эффективных финансовых инструментов, которые обеспечивают сохранность активов и адекватный заработок (недвижимость, ценные бумаги). И не стоит забывать, о том, что инфляция в еврозоне находится у нулевых отметок, в худшем случае - до 2%, то есть активы, сформированные сегодня, не съест инфляция завтра. Кроме того, эти страны опираются на твердую валюту - евро или применяют свои национальные, но также стабильные валюты (злотый например).

Таким образом, Украине для внедрения накопительной пенсионной системы второго уровня, необходимо ответить на ключевые вопросы: куда вкладывать, как минимизировать курсовые и инфляционные риски, каким образом не допустить с негосударственными пенсионными фондами все то, что произошло с банками в 2014-2015 годах и как сформировать в этом сегменте надежную правовую среду и минимальный уровень коррупции. А уже потом можно размышлять об уровне ставок и типе пенсионной модели.

Бюджет Европа Правоохранители Швеция