Кредитное мошенничество в России: ловкость рук на пустой желудок?

В РФ всплеск кредитного мошенничества: за 2016 год выдано более миллиона займов, по которым не сделан ни один платеж. Эксперты видят главной причиной не злой умысел, а падение уровня жизни.

В 2016 году россияне взяли более миллиона кредитов, которые не стали даже пытаться возвращать. Национальное бюро кредитных историй (НБКИ) квалифицирует такие займы как кредиты с признаками мошенничества. Главная их особенность - полное отсутствие выплат, включая первый платеж. В минувшем году, по данным НБКИ, таких кредитов стало на 69,5% больше, чем годом ранее. Выросла и их доля по отношению к общему числу выданных займов - если в 2015 году она составляла 2,3%, то в прошлом году - 3,4%. В чем причины, выясняла DW.

Мошенники поневоле

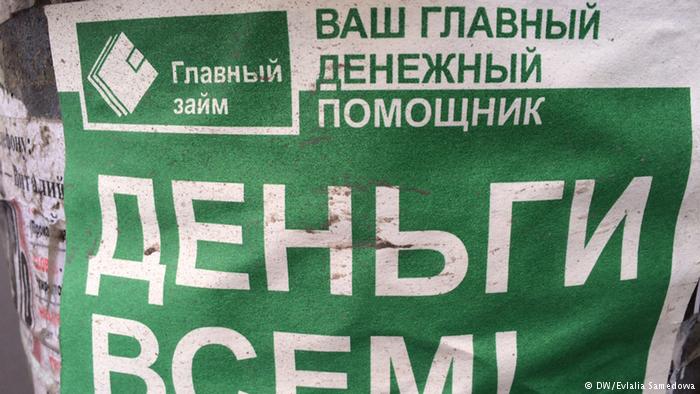

По данным НБКИ, число кредитов с признаками мошенничества растет в России год от года. Если в 2014 году таковых было выдано 529,5 тысячи, то в 2015 - 596,3 тысячи, а в прошлом году - 1,01 млн. В бюро полагают, что резкий рост, зафиксированный в 2016 году, связан с перетоком мошенников из числа клиентов крупных банков к мелким банкам и микрофинансовым организациям (МФО), не имеющим достаточной защиты.

"Атаки направлены в основном на небольших кредиторов и МФО, которые пока не используют межотраслевые сервисы, противодействующие кредитному мошенничеству", - отметил гендиректор НБКИ Александр Викулин.

В то же время, как заявила DW руководитель направления финансовых исследований Аналитического центра НАФИ Ирина Точилинская, причислять всех заемщиков, не внесших первый платеж по кредиту, к числу мошенников было бы натяжкой. Ведь, согласно Уголовному кодексу, мошенничество в кредитной сфере - это умышленное присвоение чужих заемных денег путем предоставления в кредитное учреждение ложных или недостоверных сведений. В данном случае, указывает эксперт, необходимо делать скидку на то, что неплатеж мог бы быть неумышленным.

Хромающая дисциплина и финансовая неграмотность

По словам Точилинской, неумышленная просрочка может быть связана с несколькими причинами. Первая - объективная: "Не разобрался с условиями, датами, задержали зарплату, банкоматы все были сломаны или закрыты, внезапная командировка и так далее".

Вторая - субъективная. "По данным нашего исследования, среди значительного числа россиян бытует мнение, что взять кредит в банке и не отдать его - это не преступление. В ходе опроса с этим полностью или скорее согласились 37% респондентов", - сообщила Точилинская DW.

Финансовый аналитик управляющей компании "Финам" Тимур Нигматуллин не исключил еще одну причину, отчасти связанную с финансовой неграмотностью и нежеланием разобраться в правилах предоставления и погашения кредитов. "Нужно учитывать, что в прошлом году шел активный отзыв лицензий у российских банков, - напомнил он. - Кредитный портфель банка-банкрота обычно переходит к другому банку, но кто-то из клиентов полагает, что раз лицензия отозвана, то можно долг не возвращать".

Денег нет, возможности держаться - тоже

Однако более вероятная причина, по словам эксперта, кроется в том, что заемщики просто не рассчитали свои силы и утратили возможность погашать кредиты, в то время как потребность в свободных средствах на ежедневные нужды выросла. Об этом свидетельствует увеличение доли проблемных кредитов в общем числе выданных. Если в 2014 году таковых, по данным НБКИ, было 2,1%, то в 2015-м - 2,3%, в 2016 году - 3,4%.

"Это достаточно банальная история в условиях снижения уровня жизни, - объяснил DW Нигматуллин. - Когда реальные доходы снижаются из-за инфляции или рецессии, это ведет к тому, что те, кто взял кредит, вынуждены большую часть своих заработков тратить на продукты, товары первоочередного потребления. Соответственно они не могут обслуживать кредит, особенно если он был взят с изначально высокими рисками, например, под высокий процент".

Добавим, что максимальные проценты выставляются как раз микрофинансовыми организациями. Они же наименее тщательно подходят к проверке документов при выдаче кредитов.

Что грозит "мошеннику"

По данным Ирины Точилинской, как правило, банки не спешат искать заемщика сразу же после просрочки первого платежа: "Мероприятия зависят от длительности просрочки (до 5 дней, от 6 до 29 дней, от месяца до 3 месяцев, от трех месяцев и более)".

Поначалу это могут быть смс-напоминания, звонки кредитного специалиста, затем к работе подключается отдел взыскания задолженности. Самые безнадежные долги продаются банками коллекторам. Если попытки взыскания оказываются безуспешными, коллекторское агентство обращается в суд.

Проигравшему суд ответчику предстоит встреча с судебными приставами и выплата долга. При этом суд может также обязать его выплатить пени и штрафы, из-за которых размер изначальной задолженности может увеличиться в разы.

"Если же говорить об умышленном мошенничестве, то в случае, если оно будет доказано, преступнику грозят штрафы, исправительные работы, ограничение свободы, а за хищения в крупных размерах - арест. Все эти санкции прописаны в законе", - заключил руководитель направления финансовых исследований НАФИ.